Zinsen und Dividenden sind der Alltagsertrag an den Börsen. Als der Zins vor zwei Jahren an die Börsen zurückkam, hat er eines der möglichen Fundamente für steigende Aktien ins Wanken gebracht und die Kurse fielen in 2022 weltweit. Die Zeit billigen und im Übermaß vorhandenen Geldes war vorbei. Dies hat sich im vergangenen Jahr 2023 zwar nicht geändert, aber die Erwartung sinkender Zinsen war allgegenwärtig. Sie hat mit den aktuellen Kursen eine mögliche Zukunft vorweggenommen und einige Aktienindizes erneut in den Bereich der Allzeithochs steigen lassen.

Es wird einmal sein

Die Börsen leben nicht in der Vergangenheit. Sie leben auch nicht in der Gegenwart. Börsenkurse bilden grundsätzlich die Zukunft ab. Hier und jetzt werden Erwartungen gehandelt. Fakten können allerdings auf Dauer nicht aus der Welt geschafft werden. Sie sind und bleiben das Korrektiv gegen überschießende Erwartungen und bringen Fehleinschätzungen häufig schlagartig wieder auf den Boden der Tatsachen zurück. Die Frage bleibt aber immer offen, wann das geschehen wird und von welchem Kursniveau aus. Die Fakten selbst werden immer interpretiert und relativiert, man legt sie sich zurecht und rechtfertig damit die eigene Meinung. In den Börsendebatten bilden diese subjektiven Einschätzungen Mehrheiten und die jeweils vorherrschende Meinung gestaltet über einen Kauf- oder Verkaufsüberhang die Entwicklung der Preise. Zwar sind immer wieder Muster erkennbar, doch folgen sie unterschiedlichen und teils widersprüchlichen Gesetzmäßigkeiten.

Wer über einen längeren Zeitraum versucht hat, den Auseinandersetzungen der Marktteilnehmer an der Börse situativ zu folgen, sich selber eine eigene Meinung gebildet und daraufhin taktisch gehandelt hat, wird unausweichlich den folgenden Fallstricken begegnet sein: Tempowechseln. Kurslücken über Nacht. Bewegungen gegen die Marktrichtung. Trendwenden. Unglaublichen Übertreibungen. Negativen Rückkopplungen des Geschehens auf die eigene Meinung. Die Liste ließe sich fortsetzen. Das grundlegende Dilemma selbst lässt sich nicht auflösen, denn immer wird an den Börsen in einer Vorwegnahme der Zukunft versucht, sich einen Vorsprung vor den Anderen zu verschaffen. Früh- und damit Fehlstarts sind die Folge. Dennoch, irgendwann fliegt der Markt wieder und dann gilt es, dabei zu sein. G&W verzichtet aus Erfahrung auf die eigene Meinung und folgt mit mathematischen Modellen den Mehrheitsentscheidungen an der Börse.

Jahresrückblick 2023

Wie passt die Wertentwicklung des Börsenjahrs 2023 in diese Gegebenheiten? Die Antwort fällt schwerer, als es auf den ersten Blick scheint. Tatsache ist, dass die wahrgenommene Wertentwicklung im Börsenjahr 2023 nicht den Erwartungen der professionellen Marktteilnehmer am Jahresbeginn entsprach. Die Kennzahlen, mit denen Profis rechnen, führten vor einem Jahr, am Ende des Jahres 2022, zu dem Schluss, dass in 2023 die Zeit für einen Aufwärtstrend noch nicht gekommen sein sollte. Der Zinsanstieg in 2022 hatte für Anleiheninvestoren Verluste historischen Ausmaßes zur Folge gehabt. Zeitgleich waren die Aktienkurse in einem Abwärtstrend gefallen, der aufgrund der zurückgelegten Wegstrecke von mehr als 20 % das Etikett „langfristig“ bekommen musste. Dennoch sind anschließend im Jahr 2023 mit dem DAX-Index und dem Dow Jones Industrial Average einige maßgebliche Börsenbarometer gegen die Erwartungen auf neue Allzeithochs gestiegen.

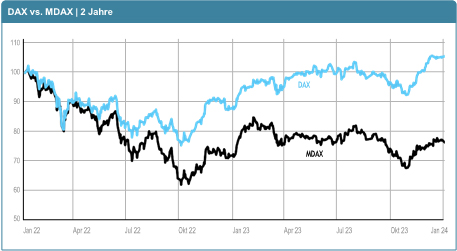

Warum also in der Formulierung eine Einschränkung auf die „wahrgenommene Wertentwicklung“? Ein Vergleich des DAX mit dem MDAX, also einer Gegenüberstellung der 40 größten deutschen Aktien mit der zweiten Reihe deutscher Unternehmen, zeigt in der Grafik den Unterschied. Die erste Reihe der deutschen Unternehmen hat (einschließlich der gezahlten Dividenden) per Definition mit einem neuen Hoch den Abwärtstrend des Vorjahres hinter sich gelassen und befindet sich im Neuland von historisch zuvor nie gesehenen Kursen. Die 50 MidCap Unternehmen des MDAX haben dies nicht annähernd geschafft. Auch ein Vergleich der DAX-Werte mit den deutschen Tech-Unternehmen oder dem SDAX der 70 kleineren Werte bestätigt dieses Bild. In der Breite der börsennotierten Unternehmen kann keinesfalls die Rede davon sein, dass eine Mehrzahl von neuen Allzeithochs der Aktienkurse eine gute Verfassung der wirtschaftlichen Lage abbilden. Die Anzahl der neuen Allzeithochs ist dafür zu gering.

Schaut man sich zur Vergewisserung in einem weiteren Vergleich den US-amerikanischen Aktienmarkt an, dann findet man eine ähnliche Situation. Der S&P-500 ist der maßgebliche Aktienindex der Welt. 500 Unternehmen werden hier gelistet. Die Wertentwicklung des Index sieht per Jahresende ähnlich aus wie die Entwicklung des DAX, nur dass bisher noch kein neues Allzeithoch erzielt wurde. Interessanter als dieser Unterschied ist aber etwas anderes. Nimmt man die Wertentwicklung der sieben größten Tech-Werte aus dem Index heraus, dann bleibt nicht mehr viel von der positiven Performance des Index im Jahr 2023 übrig. Sieben Aktien, man hat ihnen im vergangenen Jahr den Titel eines Kult-Westerns aus den 60er Jahren des vergangenen Jahrhunderts verpasst („Die glorreichen Sieben“), sind nahezu für die gesamte Performance des Index verantwortlich. Die Wertentwicklung der verbleibenden Mehrheit von 493 Aktien hat sich gegenseitig mit einem Drittel Gewinner und zwei Dritteln Verlierer auf der Restindex-Ebene nahezu neutralisiert. Mehr hierzu im Dezember-Podcast „Börsendurchblick“

War es also ein gutes Jahr an den Börsen? Die Antwort kann nur „Ja“ und „Nein“ zugleich lauten. Einigen sehr großen Unternehmen ging es gut. Sie konnten sich im schwierigen Marktumfeld nicht nur behaupten, sondern ihre Marktpositionen und ihre Gewinne oder zumindest ihre Bewertungen weiter ausbauen. Der Mehrzahl der Unternehmen ging es allerdings überhaupt nicht gut. Massiv steigende Energiepreise und Löhne haben ganze Branchen unter Druck gesetzt und bis an den Rand der Insolvenz getrieben. Die gute Nachricht ist daher, dass es an den Börsen unter den gegebenen Bedingungen des Jahres 2023 nicht weiter abwärts, sondern durch Hoffnungsläufe erneut aufwärts gegangen ist. Was solch eine Vorwegnahme möglicher Fakten, in diesem Fall sinkender Zinsen, für die weitere Entwicklung der Kurse bedeutet ist eine andere Frage.

„Es liegt noch ein Schatten auf dem Börsenbild.“ (Martin Weinrauter)

Die Wertentwicklung der G&W-Strategien hatte im Jahr 2023 zunächst ihre Probleme mit Tempowechseln und Gegenbewegungen. Ein maßgeblicher Teil der Wertentwicklung des Jahres wurde im sehr starken Januar 2023 erzielt. Hier hatten viele G&W-Strategien, die ihre Aktienquoten im schwachen Börsenjahr 2022 systematisch gesenkt hatten, noch nicht wieder ihre vollen Investitionsquoten erreicht. Niedrige Investitionsquoten, die im Herbst 2022 im Umfeld der europäischen Gasmangellage angemessen waren, erwiesen sich zu Jahresbeginn 2023 als Schnee von gestern. Dieser Performancenachlauf hing den G&W-Strategien mit Investitionsquotensteuerung bis zum Sommer nach. Ende Juli 2023 begann sich dann das Bild an den Börsen einzutrüben. Viele Aufwärtstrends wurden gebrochen. Viel später als aufgrund der Wirtschaftsdaten zu erwarten gewesen war, verfielen die Kurse nun drei Monate lang in einem kurzfristigen Abwärtstrend. Allerdings nur bis Anfang November, denn hier drehte ein Stimmungsumschwung, erneut getrieben von der Hoffnung auf sinkende Zinsen, die Richtung der Kursentwicklung.

Mit diesem Richtungswechsel aufwärts Anfang November 2023 kamen die meisten G&W Fonds ausgesprochen gut klar. Das, was im Januar noch nicht passte – der Fokus lag noch zu sehr auf Sicherheit und nicht auf Chance – passte nun ausgesprochen gut, so dass die Performance in den Monaten November und Dezember bei den meisten G&W-Fondsstrategien zu einem versöhnlichen Jahresergebnis führte.

Jahresausblick 2024

Schaut man sich die Bewegungen der beiden vergangenen Jahre an, dann sind wir mit dem Kursniveau des DAX heute in etwa wieder dort, wo wir vor zwei Jahren schon einmal waren. In den ersten neun Monaten des Zeitraums ging es bergab. In den folgenden 15 Monaten wurde eine vergleichbare Wegstecke zurückgelegt, jetzt bergauf. Auf den DAX bezogen ist aktuell eine Marktformation zu sehen, die – im negativen Fall – nach ihrem Abschluss im Verlauf der nächsten Wochen als Doppel-Top bezeichnet würde. Die Kurse hätten es in dieser Konstellation nicht geschafft, ihr altes Hoch vom Jahresende 2021 dauerhaft zu überbieten. Es gibt tatsächlich ein paar Schönheitsfehler. Zum einen ist die Marktbreite nicht mit hochgelaufen. Der DAX probiert also ein Solo am deutschen Aktienmarkt. So etwas wirft immer einen Schatten auf das Bild. Entweder folgen die anderen Marktsegmente den großen Aktien, oder die Luft für die großen Aktien wird dünner und dünner. Zum anderen hat der Index mit dem Überschreiten seines alten Hochs keine

Dynamik gezeigt. Überzeugung für die Zukunft sieht anders aus. Dennoch, ein Allzeithoch aus der Vergangenheit wurde überschritten. Die Chance ist definitiv gegeben, dass der Index nicht nennenswert unter das Niveau des alten Hochs zurückfällt und damit den Trend bestätigen kann. Die Zukunft wird es zeigen.

Sieht man diese Ausgangslage, dann stellt sich sofort die Anschlussfrage: Was könnte der Grund für weitere Kursgewinne sein? Entweder sind es steigende Unternehmensgewinne oder es ist eine Verbesserung der „Financial Conditions“, also der Bedingungen hauptsächlich aus Zins und Liquidität, auf die Zentralbanken einen maßgeblichen Einfluss nehmen können. Es ist keine Überraschung, wenn in einem Umfeld rezessiver Tendenzen in Europa die Unternehmensgewinne eher nicht stärker sprudeln als zuvor. Der Kostendruck ist enorm und nicht jeder hat die Möglichkeit, diese Kosten an seine Kunden weiterzureichen und gleichzeitig die Margen auszuweiten. In der ersten Phase des Inflationsumfelds war dies anders. Besser sieht es in den USA aus. Die Unternehmen werden massiv durch staatliche Programme, verbunden mit einer Ausweitung der Staatsschulden, unterstützt.

Die Frage aller Fragen zum Jahresende lautet aber, warum der Chef der amerikanischen Zentralbank seinen Zugriff auf diese mühsam errungenen finanziellen Rahmenbedingungen im Kampf gegen die Inflation Mitte Dezember 2023 mit einem einzigen Satz gelockert hat: „Die Zinsen können auch gesenkt werden, wenn das Inflationsziel von 2 % noch nicht erreicht wurde.“ Falls (?) er gegen die Hoffnungen und Erwartungen der Börsenteilnehmer eine Rezession und eine Abschwächung des bisher sehr starken US-Arbeitsmarktes erwarten sollte, dann wird es sich zeigen, ob je nach Inflationsdaten tatsächlich Zinssenkungen erfolgen und ob sie dann dem Markt die Stärke geben werden, dem Kursrückgangspotential einer Rezession entgegentreten zu können, falls zeitgleich die Marktliquidität weiter zurückgeführt würde. Was immer auch über alle Meinungen und Hoffnungen hinaus geschehen wird, wir werden uns nicht gegen den Markt stellen, sondern ihm folgen und die Risiken managen.